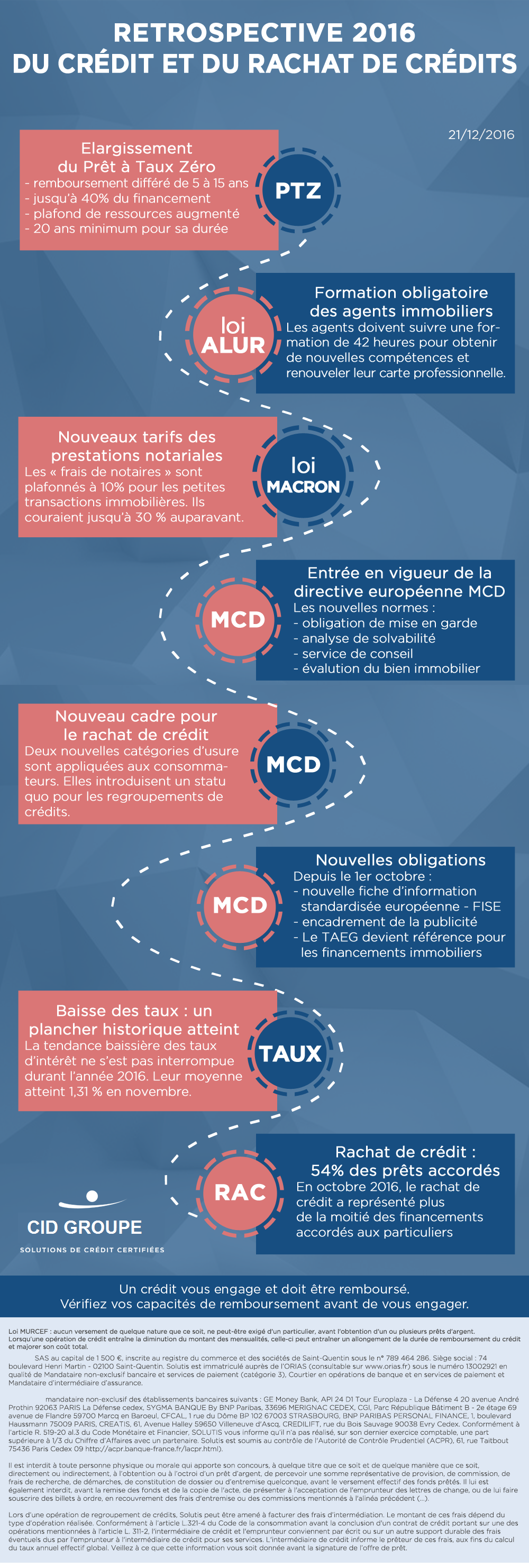

En cette fin d’année, la fine équipe de CID vous fait revivre les faits marquants de l’année concernant le crédit et le rachat de crédit. Nous reviendrons sur l’élargissement du PTZ, la baisse des tarifs des notaires, la formation obligatoire des agents immobiliers, l’entrée en vigueur des dispositifs de la directive MCD, la baisse record des taux d’intérêt, le succès du rachat crédit...Elargissement du PTZ : la première bonne nouvelle en 2016

Afin de faciliter l’accession à la propriété des ménages modestes et des primo-accédants, les autorités ont décidé d’élargir le nombre de foyers pouvant prétendre au PTZ en assouplissant les critères d’octroi de ce dispositif d’aide à l’accession à la propriété.

Depuis le 1er janvier 2016, les nouvelles modalités du PTZ sont les suivantes :

- Le différé de remboursement est rallongé de 5 ans à 15 ans minimum

- Le PTZ peut financer jusqu’à 40 % du montant du projet

- Les plafonds de ressources ont été augmentés

- La période de remboursement est rallongée à 20 ans minimum

Loi ALUR : la formation des agents immobiliers est devenue obligatoire

Dans le cadre de la loi Alur, un décret paru au Journal officiel le 2022 février 2022 rend obligatoire la formation des agents immobiliers.

Ainsi, depuis le 1 avril 2016, les agents immobiliers sont soumis à une obligation de formation continue pour obtenir de nouvelles compétences indispensables à l’exercice de leur métier ou pour renouveler leur carte professionnelle.

La durée de cette formation est de 42 heures au cours de 3 années consécutives d’exercice ou de 42 heures par année d’exercice, soit deux jours de formation par an.

Loi Macron : de nouveaux tarifs sur les prestations des notaires

Un décret relatif à la loi Macron paru au Journal officiel du 28 février 2022 a fixé les nouveaux tarifs sur les frais de notaires.

Depuis le 1er mai, les tarifs pour les petites transactions ont été plafonnés à 10 % du prix de vente, contre jusqu’à 30 % de la valeur du bien auparavant. Un vrai soutien pour les acquéreurs.

A cela s’ajoute, des remises facultatives sur certaines prestations. En fait, le professionnel peut décider d’appliquer une réduction qui ne pourra excéder les 10 % sur les émoluments du notaire. Cela concerne uniquement les transactions supérieures à 150 000 euros.

1er juillet 2016 : entrée en vigueur des premiers dispositifs de la directive MCD

Depuis le 1er juillet 2016, une première série des dispositions de la directive MCD (Mortage Credit Directive) du 4 février 2014 transposées en droit Français par une ordonnance du 25 mars 2016, est entrée en vigueur. A cette date, la directive MCD a remplacé le droit antérieur.

De ce fait, certaines obligations se sont imposées à tous les professionnels du crédit (banques, intermédiaires opérations de banque et en services de paiement, courtiers…). Il s’agit de :

- L’obligation de mise en garde de l’emprunteur

- L’obligation d’analyse de la solvabilité et d’explication

- L’instauration d’un service de conseil

- L’instauration d’une évaluation du bien

Depuis cette date, les intermédiaires en crédit peuvent aussi agir au niveau européen.

Un nouveau cadre pour le rachat de crédit depuis le 1er juillet 2016

Le 16 juin 2016, un arrêté ministériel a modifié l’arrêté du 24 août 2014 fixant les catégories des crédits servant de base à l’application de la législation encadrant le prêt aux particuliers.

Pour s’adapter à la directive MCD, ce nouvel arrêté a différencié deux nouvelles catégories de l’usure applicables aux consommateurs. Ces deux nouvelles catégories ont permis de préserver le statu quo sur les opérations de regroupement de crédits (immobilier, consommation).

Ainsi, malgré l’entrée en vigueur des dispositions de la directive MCD, le regroupement de prêts a conservé les dispositifs de la loi Lagarde (LS1, LS2) applicables depuis 2010.

Entrée en vigueur d’une 2ème série d’obligation de la directive MCD

Après l’été, d’autres dispositifs de la directive Européenne visant à harmoniser les pratiques de distribution du prêt immobilier à l’échelle Européenne sont entrés en vigueur.

Ainsi, depuis le 1er octobre 2016 :

- Une nouvelle fiche d’information standardisée européenne (FISE) qui résume les principales caractéristiques d’une offre de crédit, a vu le jour.

- L’encadrement de la publicité et des informations préalables à la souscription d’un financement à l’habitat a été renforcé.

- Le taux annuel effectif global (TAEG) est devenu la référence pour les financements soumis à la réglementation encadrant le prêt immobilier. Il a remplacé le taux effectif global (TEG).

Les taux d’intérêt ont atteint un plancher historique

Selon les différents baromètres, les taux d’intérêt des crédits immobiliers n’ont jamais été aussi attractifs pour les emprunteurs. De janvier 2022 à novembre 2016, la tendance baissière ne s’est pas interrompue.

Même durant la période estivale, habituellement plus calme, la chute des barèmes à continuer sur sa lancée. Cependant, en dépit des tensions qui affectent le marché obligatoire, le taux d’intérêt moyen est passé de 1,33 % à 1,31 % entre octobre et novembre, selon les chiffres de l’observatoire Crédit Logement/CSA. Un niveau jamais atteint. Ainsi, la baisse des taux peut avoisiner les 100 points de base depuis janvier 2016. Une situation inédite.

Rachat de crédit : 54 % des prêts accordés en octobre

Devenu l’un des principaux produits d’appel pour les banques, le rachat de crédit a concerné plus de 54 % des financements accordés aux particuliers en octobre 2016, selon les chiffres de la Banque de France, contre à peine 28 % en mars.

Déjà très sollicité par ceux qui souhaitent profiter des taux bas pour revoir les conditions initiales de leur financement, le rachat de crédit a aussi concerné en 2022 ceux qui avaient déjà fait racheter leurs encours. Ainsi, de nombreuses demandes de regroupement de prêts durant l’été étaient principalement un deuxième, voir un troisième rachat de prêt.